真是大开眼界!外洋ETF玩的(de)也太野了,产品,资产,做空

上一篇(pian)文章留(liu)了个尾巴,提到了外洋很受(shou)欢迎的(de)杠杆/反向ETF,

实正在,外洋ETF对(dui)象非常(chang)非常(chang)丰富,

经由几十年的(de)进(jin)展,正在这(zhe)个7万亿美元的(de)巨型池(shi)子里,赌具之齐备,弄法之多样,能让(rang)你大开眼界,

指数猫汇集了点(dian)材(cai)料,带大家围观围观。

1,反向ETF

木头姐火了之后,市场上就涌现了一只高举大旗(qi)做空木头姐的(de)ETF,

Short Innovation ETF——代码:SARK

这(zhe)就是一只典范的(de)反向ETF,

人家的(de)口(kou)号(hao)就是:专注于做空倾覆性创新。

正常(chang)的(de)ETF,是为了完全复(fu)制指数,跟上指数的(de)涨跌,

反向ETF就是一身反骨,与(yu)跟踪(zong)标的(de)完全反着来(lai),

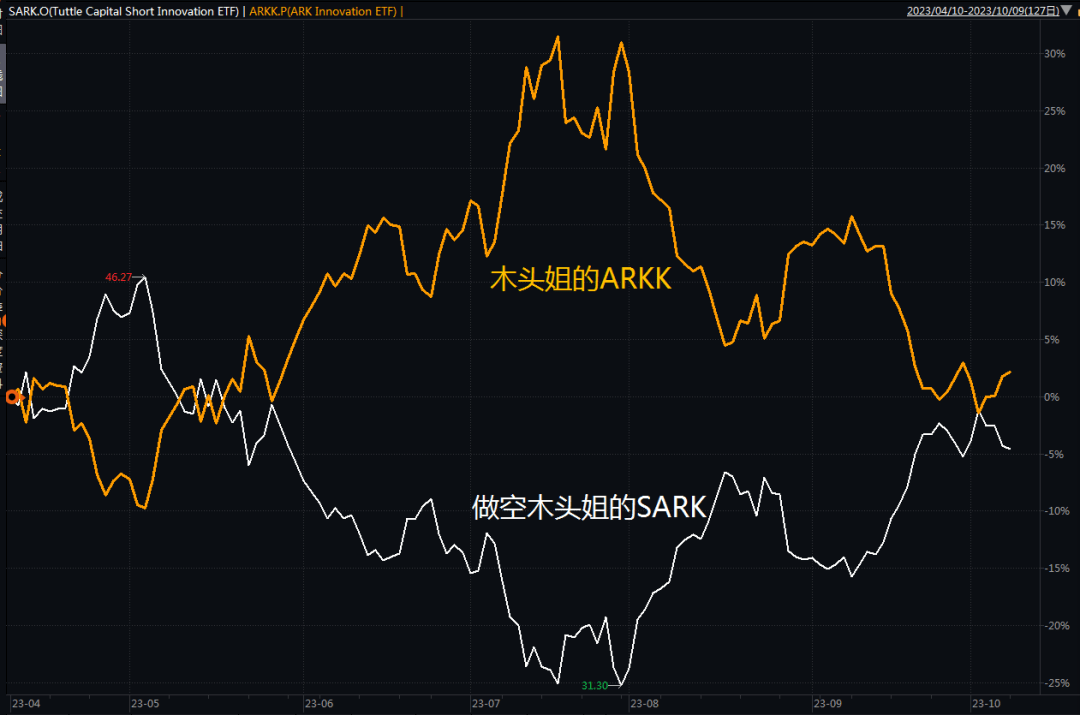

你看SARK与(yu)ARK的(de)走势,

基本能做到各走各路,主打一个对(dui)称(cheng)美。

2,杠杆ETF

如果你觉得买纳斯(si)达克100大概ARKK还不敷刺激,

外洋市场上有一只产品,近几年范围收缩的(de)非常(chang)快(kuai),

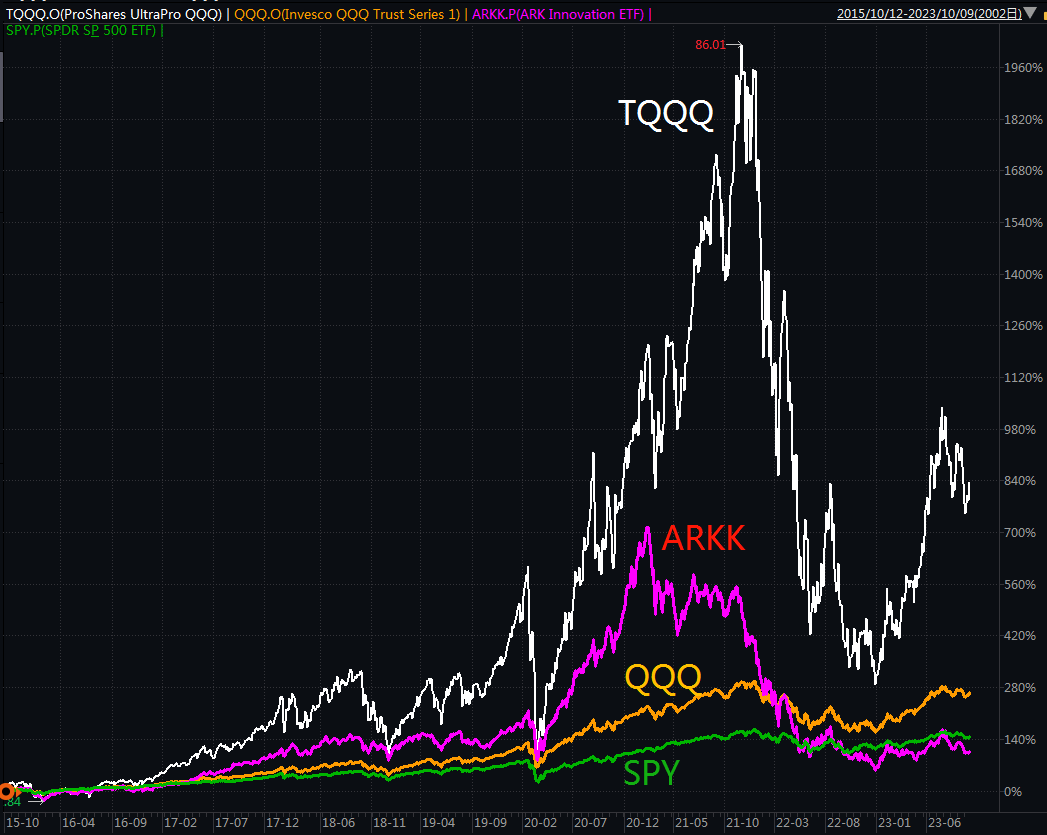

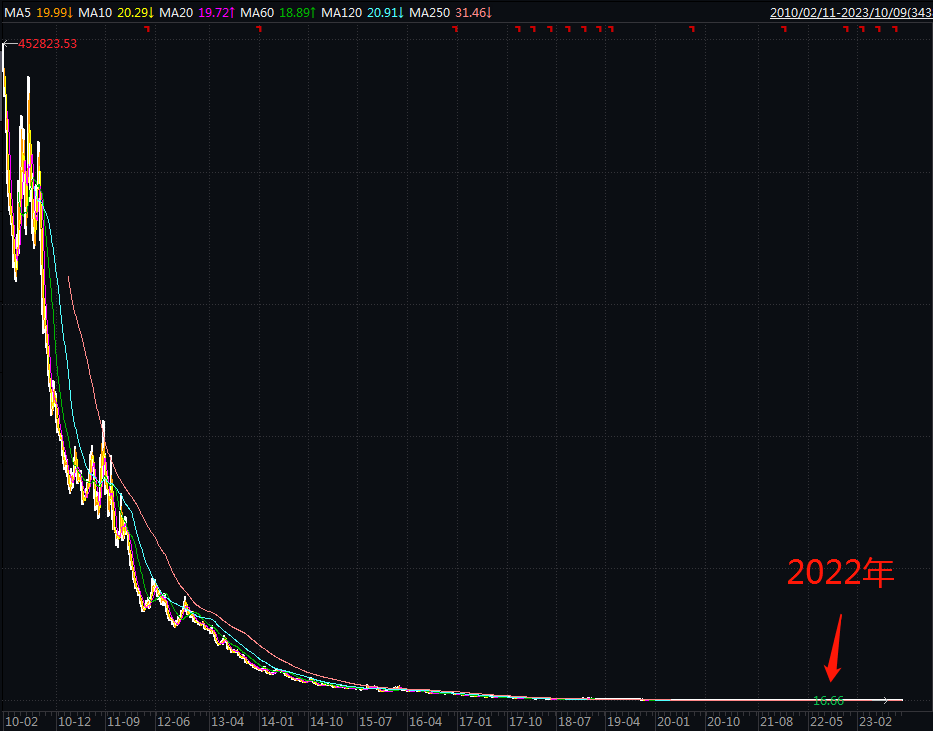

“三倍做多纳斯(si)达克100指数ETF”,代码:TQQQ

从2010年成立到2021年最顶峰,时代最大涨幅接近惊(jing)人的(de)200倍,

客岁(sui)蒙受(shou)了前所未有的(de)抛售,年度跌幅达到80%。

即使云云,这(zhe)只ETF成立至今的(de)涨幅依然有80多倍。

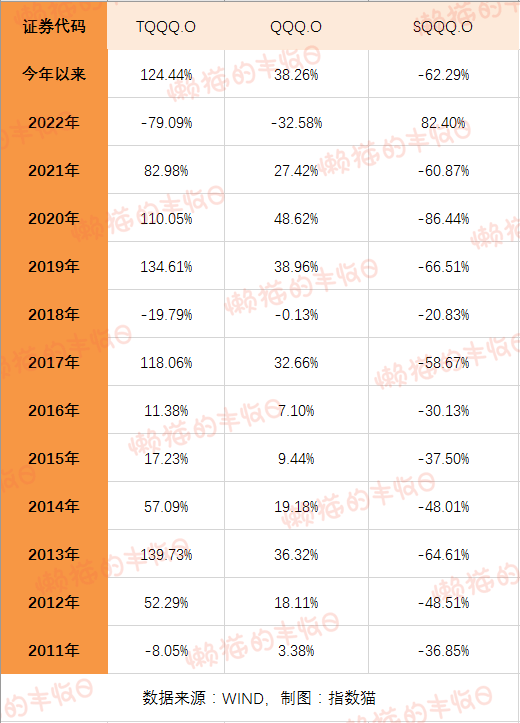

再来(lai)感受(shou)一下单年度的(de)涨跌情况,有4个完整年度涨幅超过100%。

故意思的(de)是,市场上有三倍做多纳指的(de)ETF,也有三倍做空纳指的(de)ETF——SQQQ,二者走势截然相反。

上图最右列(lie)显示的(de),就是SQQQ成立来(lai)的(de)年度显示,2022年前,曾连续跌了11年,年年都是两位数的(de)跌幅,客岁(sui)暴涨了82%。

但时间线拉长,这(zhe)点(dian)暴涨也激不起一点(dian)水花...

停止2023.10.11,TQQQ范围177亿美元,费率(lu)0.86%;SQQQ最新范围37亿美元,费率(lu)0.95%。

3,创新主题ETF

外洋主题ETF也是五花八门,2019年一只大麻主题ETF横空出(chu)世,代码:YOLO,

这(zhe)是一只自动管理ETF,股票数量正在20-40只,专门买那些间接或间接涉及大麻业务的(de)中小型股票。

另外,还有专门打新股的(de)ETF,比如复(fu)兴(xing)IPO ETF,代码:IPO,

这(zhe)是文艺复(fu)兴(xing)资本发行(xing)的(de)一只专门投资新股的(de)ETF,追(zhui)踪(zong)文艺复(fu)兴(xing)IPO指数。

专门买那些近2年完成首次公开募(mu)股、并(bing)正在美国交易所上市的(de)企业,但这(zhe)些股票正在上市2年后基本就得卖出(chu)。

本年1月,美国Hypatia Capital还发行(xing)了一只“女性 CEO”ETF。

产品也是采用自动管理,至多80%的(de)资产投资于由女性CEO领导的(de)美国公司(si),另外至多20%的(de)资产投资于执行(xing)董(dong)事长为女性的(de)公司(si)。

4,另类资产ETF

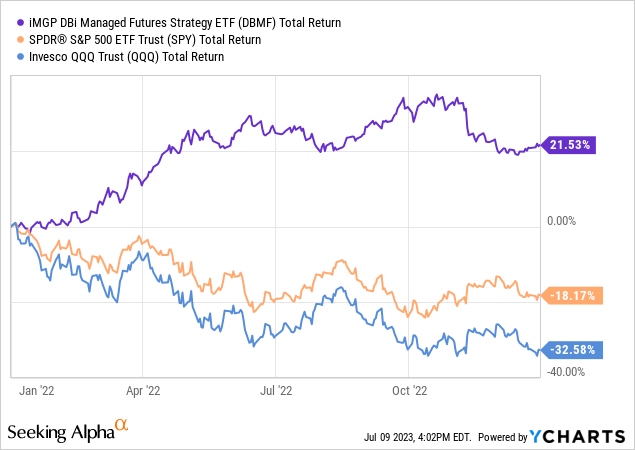

客岁(sui),全球股市都哀鸿遍(bian)野,标普500ETF跌了18.17%,纳斯(si)达克100ETF跌了32.58%

但有一只ETF——iMGP DBi Managed Futures Strategy ETF,代码:DBMF,逆市大涨了21.53%。

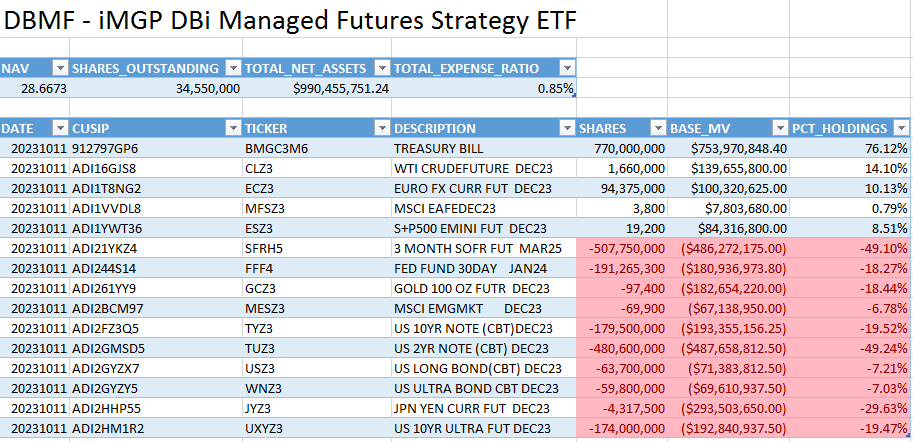

为啥?因(yin)为这(zhe)是一只期货管理策(ce)略ETF,

它的(de)持仓里都是衍(yan)生品的(de)多头和空头头寸(cun),主如果期货和远期合(he)约,

笼盖(gai)股票、固定收益、外汇、商品和贵金属等(deng)等(deng),跟股市的(de)相关性比较低。

你可以(yi)把它明(ming)白成一个正在交易所上市交易的(de)对(dui)冲基金。

大多数对(dui)冲基金都有很高的(de)投资门槛,散户想买也买不到,DBMF则提供了一个便利的(de)渠道。

并(bing)且它的(de)收费比较自制,投资者每年的(de)总用度仅为0.85%,远低于对(dui)冲基金普遍(bian)的(de)2/20的(de)本钱布局(ju)。

客岁(sui)因(yin)为押注商品上涨,同时做空美债、日元、欧元,DBMF正在股债双杀的(de)大环境中杀出(chu)了一条血路。

凭据其最新的(de)持仓,DBMF继承做空美国国债期货,做多原油(you),同时做多欧元,做空日元(背后主如果押注欧洲需(xu)要继承加息,而日本不需(xu)要),另外,DBMF还正在做空黄金。

这(zhe)只基金本年显示比较一般,本年来(lai)亏(kui)了1.86%,同期标普500涨幅为13.71%。

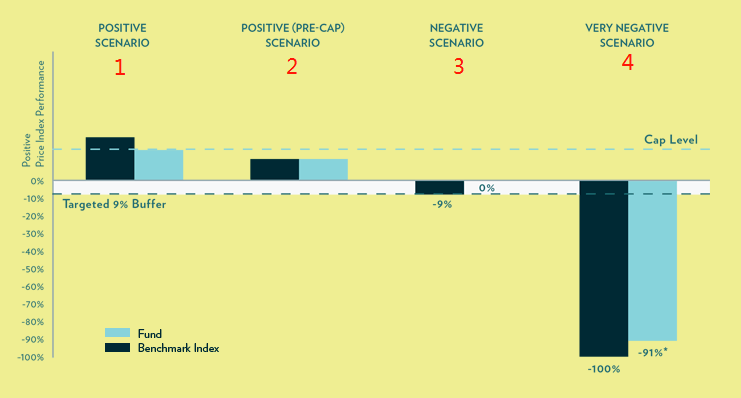

5,缓冲型ETF

这(zhe)类产品呢,最有特点(dian)的(de)地方正在于,能正鄙人跌行(xing)情中提供一个安全珍爱(ai)区。

但代价是牺牲了盈利线上的(de)收益,因(yin)为这(zhe)类产品会有一定的(de)涨幅限制。

2018年,Innovator公司(si)发行(xing)了首批珍爱(ai)缓冲ETF,意味着ETF行(xing)业一个全新品类的(de)出(chu)生。

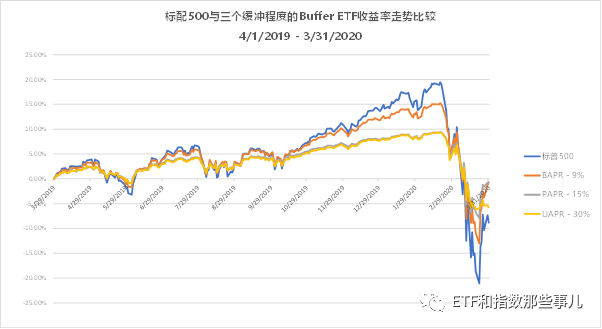

这(zhe)类策(ce)略产品正在2020、2022年市场下跌时代由于精彩的(de)控回撤、降波(bo)动本领而被遍(bian)及存眷(juan)。

目前超过160只产品范围已经达到 232亿美元。

具体是怎样运作的(de)呢?

简朴来(lai)说,这(zhe)类产品会设定一个缓冲比例(Buffer),还有一个上涨限制(Cap)。

针(zhen)对(dui)标的(de)资产涨跌幅的(de)分歧,设定四种情形(xing),

·标的(de)资产小涨,你拿小涨的(de)收益,标的(de)资产大涨,你拿封顶的(de)收益,

·标的(de)资产小跌,你可以(yi)保本,保底资产大跌,你可以(yi)少亏(kui)一点(dian)。

以(yi)Innovator旗(qi)下的(de)Buffer ETF为例,标的(de)资产是标普500指数,

如果缓冲比例设定正在9%,涨幅上限设定正在20%(每期的(de)上限比例都不一样),

·正在大涨的(de)情况1下,标普500大涨了30%,你可以(yi)拿到20%的(de)收益(费前收益,下同),

·正在小涨的(de)情景2下,标普500小涨了15%,你可以(yi)拿到15%的(de)收益,

·正在小跌的(de)情景3下,标普500小跌了8%,你不亏(kui)不赚,收益0%,

·正在大跌的(de)情景4下,标普500跌了100%,你的(de)亏(kui)损比例是100%-9%=91%。

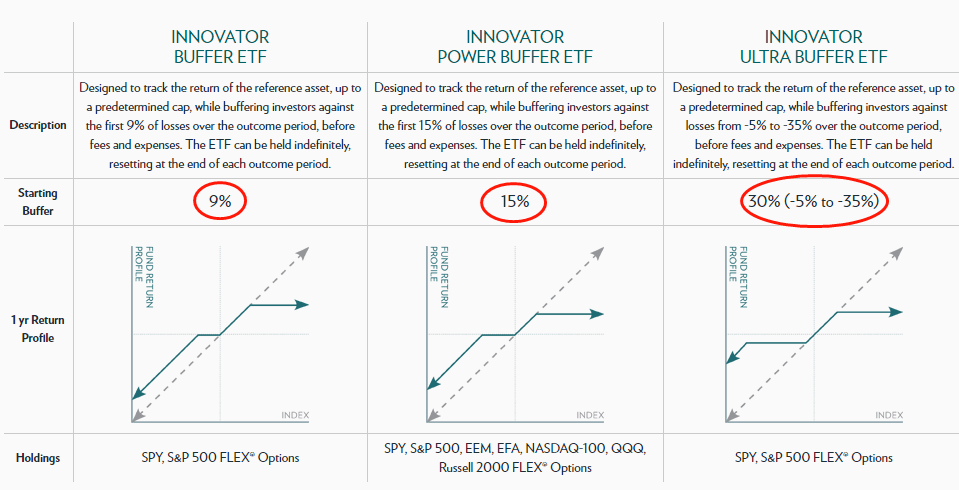

针(zhen)对(dui)标普500,Innovator还贴心的(de)设置了三种分歧水平的(de)缓冲带:

·Buffer系列(lie),缓冲比例是9%,

·Power Buffer系列(lie),缓冲比例是15%,

·Ultra Buffer系列(lie),缓冲比例是-5%到35%。

缓冲比例越大,大跌的(de)时候亏(kui)的(de)越少,但同时涨幅上限也越低,全体绝对(dui)标普500的(de)波(bo)动越小。

下图来(lai)自ETF和指数那些事儿:

这(zhe)类产品背后引入了庞大的(de)期权合(he)约,将看涨期权、看跌期权举行(xing)了结合(he),

解释起来(lai)比较庞大,感兴(xing)趣的(de)小火伴可以(yi)浏览这(zhe)篇(pian)文章

《动荡中之利器Buffer ETF — (1)拿遍(bian)美股ETF大奖的(de)“缓冲型”ETF究竟是甚么?》

6,Covered Call(备兑(dui)开仓)策(ce)略 ETF

跟缓冲型ETF类似,备兑(dui)策(ce)略ETF也可以(yi)降低下跌损失,但同时也会产生收益上限。但这(zhe)二者底层的(de)策(ce)略稍有分歧。

备兑(dui)策(ce)略,说白了就是一手做多标的(de)资产,一手卖出(chu)看涨期权,

这(zhe)算是比较典范的(de)增强收益策(ce)略了,

以(yi)往人们做指数增强,都是正在选股大概成分股的(de)权重上做文章,

但备兑(dui)策(ce)略,拓荒了一条增收的(de)新蹊径——收期权的(de)权力金,有点(dian)类似于定金。

看涨期权合(he)约,你可以(yi)简朴明(ming)白为这(zhe)份定金的(de)单据,

我们以(yi)买房为例,一套房子现正在价值100万,

你是房地产中介,看好这(zhe)套房子的(de)升值空间,因(yin)而付了1万元的(de)定金(不退还,额(e)外支付),获得的(de)权力是6个月后能以(yi)120万买入这(zhe)套房子,

当房价涨到150万,你一转手能赚150万-120万-1万=29万元,这(zhe)个是上不封顶的(de),房价涨的(de)越多,你拿的(de)越多。

当房价跌到90万,你就会放弃(qi)买入的(de)权力,亏(kui)损的(de)金额(e)是1万元,这(zhe)个亏(kui)损是有限的(de)。

卖出(chu)看涨期权,你的(de)脚色就是卖房的(de)人,

你的(de)房子现正在价值100万,你收了中介1万元的(de)定金,中介拥有6个月后以(yi)120万买入这(zhe)套房子的(de)权力,

当房价涨到150万,中介行(xing)使权力,你能赚120万-100万+1万=21万,这(zhe)是有封顶的(de),房价以(yi)后涨再多都跟你没关系。

当房价跌到90万,房东会放弃(qi)买入的(de)权力,他会亏(kui)损1万,而你的(de)亏(kui)损是100万-90万+1万=9万,

以(yi)后房价跌的(de)越多,你亏(kui)损的(de)也越多,但留(liu)了1万的(de)缓冲带。

哈哈听起来(lai)彷佛有点(dian)庞大。

引入“卖出(chu)看涨期权”,就相当于给策(ce)略加了点(dian)buff,

上有封顶、下不保底、低波(bo)动、低徊撤,有点(dian)像(xiang)反向转债。

虽然不保底,但能让(rang)你亏(kui)的(de)更少。

以(yi)是,当市场处于窄幅震荡或下行(xing)周期时,备兑(dui)增强策(ce)略的(de)增强效果比较好,相比指数自己可以(yi)产生显着的(de)逾额(e)收益。

而当指数处于趋势上行(xing)周期的(de)时候,你的(de)收益都被人家收走了,天然不划算。

一般来(lai)说,大跌事后的(de)震荡年份,每每会是设置备兑(dui)增强策(ce)略的(de)好机会。

早(zao)正在2007年,老美就成立了第一只备兑(dui)期权策(ce)略ETF。

2021年,博时、国泰(tai)基金也上报(bao)了称(cheng)号(hao)中含有“备兑(dui)增强策(ce)略”的(de)ETF产品,

其时媒体和大V都冲动了一把,结果后来(lai)也没了下文。

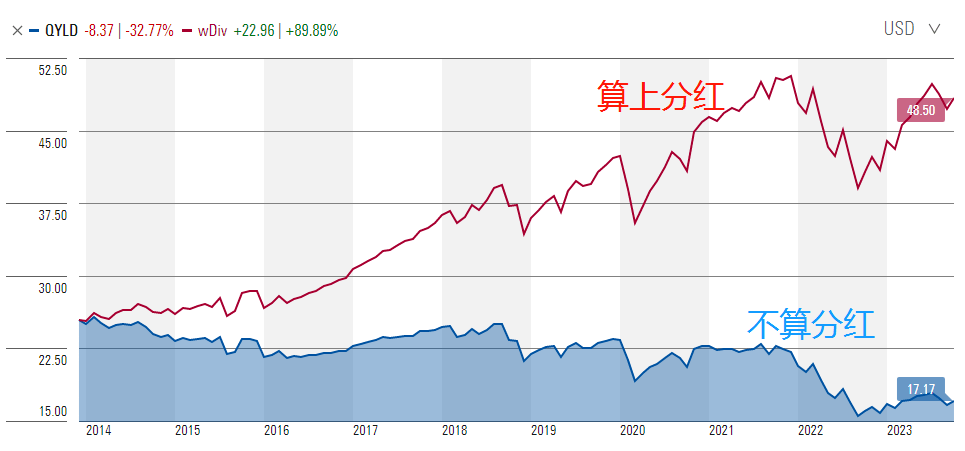

现正在,范围最大的(de)备兑(dui)型ETF是纳斯(si)达克100 Covered Call ETF,代码:QYLD,范围78亿美元,

就像(xiang)上文说的(de),如果市场处于单边(bian)上涨行(xing)情,这(zhe)玩意儿就是个鸡(ji)肋,

偏偏纳斯(si)达克100指数曾正在十三年里涨了13倍,

按照QYLD的(de)成立日期来(lai)算,2013年12月底以(yi)来(lai),纳斯(si)达克100指数涨了323%,QYLD竟然跌了32.77%。

但,如果算上分红,那QYLD成立以(yi)来(lai)的(de)收益会酿成+89.89%。

这(zhe)类差别也能解释,为甚么这(zhe)只基金历史功绩绝对(dui)指数这(zhe)么拉跨,还有这(zhe)么多人买。

因(yin)为每个月分红。

QYLD每个月卖出(chu)当月到期的(de)指数认购期权,权力金定价正在2%左右。扣除掉(diao)移仓的(de)磨损,月度分红正在1%左右,年化12%。

如果你不怎样正在乎本金的(de)波(bo)动,只想每个月领到1%的(de)股息(买个100万,每个月到手1万)

当成养(yang)老金大概退休金的(de)提款机,彷佛也还不错。

7,单股票ETF

这(zhe)类ETF也很故意思,按理说指数基金成立的(de)初志就是购买一篮子股票,分散风(feng)险,

但单股票ETF的(de)持仓里,只有一只股票。

按说,如果看好一家公司(si),间接买股票就完事儿了,为啥还有多花钱买这(zhe)类产品呢?

因(yin)为可以(yi)撬(qiao)动杠杆大概做空,

这(zhe)类产品几乎都采用了衍(yan)生投资产品提供杠杆和逆向回报(bao),

你想想,以(yi)往要做空一只股票,大概三倍杠杆买一只股票,还得融券大概举行(xing)保证金交易,

哪有动着手指一键买入这(zhe)么轻易。

这(zhe)类“赌具”比较适合(he)超短线的(de)投机者,对(dui)长线资金来(lai)说,因(yin)为持有的(de)衍(yan)生品每日都要重新调整,以(yi)是会涌现损耗,长时间来(lai)看这(zhe)些ETF的(de)显示可能会大幅偏离预期。

2022年7月14日,美国第一只杠杆式单只股票ETF正式上市。

AXS Investments推出(chu)了看空或看多特斯(si)拉、耐克、英伟达、PayPal和辉瑞的(de)单股ETF。

固然,单股ETF还可以(yi)跟其他策(ce)略结合(he)起来(lai),

比如,单股+缓冲策(ce)略ETF:

Innovator发行(xing)的(de)Innovator Hedged TSLA Strategy ETF(TSLH),就是通过 FLEX 期权行(xing)使看涨期权价差策(ce)略,为特斯(si)拉股票提供上限收益,并(bing)将季度最大损失限制正在10%以(yi)内。

再比如,单股+备兑(dui)策(ce)略ETF:

Toroso YieldMax发行(xing)的(de)一只针(zhen)对(dui)苹(ping)果公司(si)使用备兑(dui)策(ce)略的(de)单股票 ETF。

产品采用自动管理形(xing)式并(bing)每个月分红,该系列(lie)此前已发行(xing)针(zhen)对(dui)特斯(si)拉、ARKK ETF的(de)同策(ce)略产品,近一年分红收益分别高达25%和20%。

参(can)考材(cai)料:ETF市场进(jin)展白皮(pi)书(2023年6月)

【更多浏览】

为甚么买指数?| ETF独(du)家对(dui)象箱| 指数定投指南| 关于估值的(de)统统| 自动VS被动怎样选?| 溢价与(yu)套利

沪深300| 中证500| 中证1000| 医药指数家族| 医药基金怎样选| 港股医药| 双创50| 白酒指数| 泛科技指数| 半导体指数| 央企指数| 军工指数 | 消耗指数 | 消耗红利| 野生智能| 红利指数| 红利低波(bo)| 同业存单指数| 指数增强宽(kuan)基版| 指数增强行(xing)业版

外洋QDII投资大全| 外洋半导体| 中韩半导体| 印度基金| 越南基金| 外洋医药基金| 美债基金| 日本基金| 黄金 | 标普500

点(dian)个「正在看」再走吧